Đồng Yên lại giảm giá quá mốc chủ chốt, liệu Nhật Bản có can thiệp?

Các nhà giao dịch một lần nữa đồn đoán về khả năng Bộ Tài chính Nhật có thể can thiệp vào thị trường ngoại hối để bảo vệ tỷ giá đồng nội tệ.

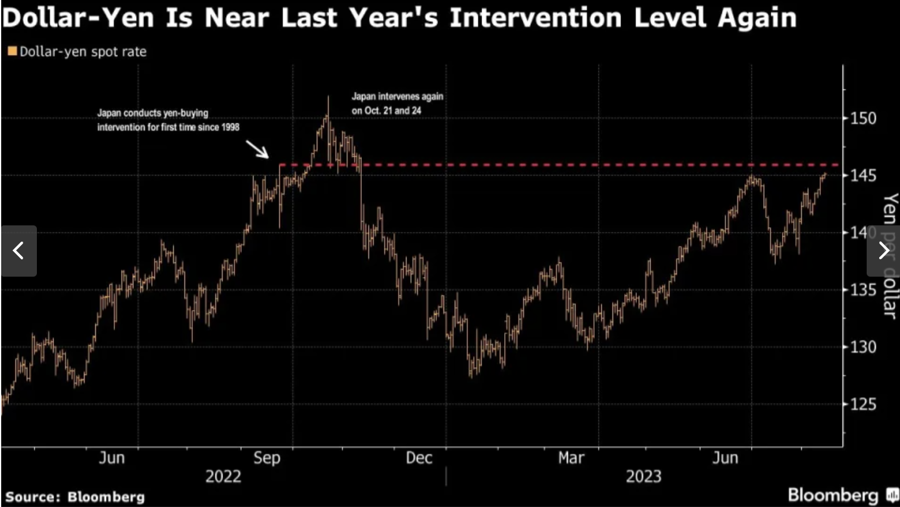

Theo tin từ Reuters, đồng Yên lại trượt dưới mốc chủ chốt 145 Yên đổi 1 USD, có lúc giảm còn 145,22 Yên đổi 1 USD , thấp nhất kể từ hôm 10/11/2022. Sau đó, đồng Yên nhanh chóng hồi phục, quay trở lại mốc dưới 145 Yên đổi 1 USD, gần như đi ngang so với mức chốt của tuần vừa rồi.

CHÊNH LỆCH LÃI SUẤT ĐANG “CHÈN ÉP” TỶ GIÁ ĐỒNG YÊN

Lợi suất thấp của trái phiếu chính phủ Nhật Bản so với trái phiếu của các nền kinh tế khác, đặc biệt là Mỹ và châu Âu, đã khiến đồng Yên trở thành một mục tiêu dễ dàng của các nhà bán khống. Khoảng cách rộng giữa lãi suất ở Nhật Bản và ở Mỹ đã dẫn tới tình trạng suy yếu kéo dài của đồng Yên so với USD.

Theo dữ liệu từ hãng tin CNBC, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm ở thời điểm sáng 14/8 đạt hơn 4,17%, trong khi lợi suất trái phiếu chính phủ Nhật Bản cùng kỳ hạn chỉ đạt hơn 0,62%.

Cùng với đó, lãi suất chính sách được thiết lập bởi Cục Dự trữ Liên bang Mỹ (Fed) đang ở mức 5,25-5,5%, còn lãi suất của Ngân hàng Trung ương Nhật Bản (BOJ) đang là -0,1%.

Đồng Yên đã giảm giá khoảng 20% kể từ khi Fed bắt đầu chiến dịch tăng lãi suất vào tháng 3 năm ngoái để chống lại sự leo thang của lạm phát, trong khi BOJ kiên trì với chính sách tiền tệ siêu lỏng lẻo để kích thích lạm phát và tăng trưởng trong nền kinh tế Nhật.

Nhật Bản đã can thiệp vào thị trường tiền tệ vào tháng 9 năm ngoái, khi đồng Yên giảm giá quá mức 145 Yên đổi 1 USD. Khi đó, Bộ Tài chính Nhật đã mua vào Yên và đưa tỷ giá đồng nội tệ phục hồi về mức khoảng 140 yên đổi USD.

Tỷ giá USD/Yên tăng lên ngưỡng mà ở đó Nhật Bản đã can thiệp thị trường tiền tệ hồi tháng 9/2022 - Nguồn: Bloomberg.

Năm nay, đồng Yên đã giảm giá hơn 9% so với USD. Với ngưỡng tỷ giá quan trọng đang bị đe doạ, các nhà giao dịch dự báo giới chức Nhật Bản sẽ sớm đưa ra cảnh báo can thiệp.

“Những đồn đoán trên thị trường về một động thái can thiệp sẽ tăng lên, và nhà chức trách có thể đưa ra cảnh báo. Tuy nhiên, việc can thiệp thực sự khó có thể được triển khai một cách chóng vánh”, chiến lược gia trưởng Daisuke Uno của Sumimoto Mitsui nhận định với hãng tin Bloomberg.

Hôm 28/7, BOJ đã điều chỉnh chính sách kiểm soát đường cong lợi suất (YCC), cho phép lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm được tăng tối đa lên 1%. Tuy nhiên, động thái này không đủ sức để chặn đứng xu hướng giảm giá của đồng Yên, một phần do BOJ phát tín hiệu sẽ không cho phép lợi suất biến động mạnh và vẫn tiếp tục mua vào trái phiếu để ngăn lợi suất tăng.

Các chiến lược gia của Saxo Markets cho rằng các báo cáo tổng sản phẩm trong nước (GDP) và chỉ số giá tiêu dùng (CPI) của Nhật Bản dự kiến công bố trong tuần này có thể là chìa khoá quan trọng, trong bối cảnh các số liệu kinh tế Mỹ đang tiếp tục đẩy lợi suất trái phiếu kho bạc Mỹ lên cao hơn.

“Các nhà giao dịch sẽ tiếp tục theo dõi liệu nhà chức trách Nhật Bản có can thiệp hay không, nhưng việc nhà chức trách đến giờ còn im lặng cho thấy có thể họ đang kiên nhẫn chờ đợi”, báo cáo của Saxo Markets có đoạn viết.

XU HƯỚNG TĂNG CỦA ĐỒNG USD

Lợi suất trái phiếu kho bạc Mỹ vốn dĩ đã cao lại nhận thêm một cú huých vào hôm thứ Sáu vừa rồi, khi số liệu thống kê cho thấy chỉ số giá nhà sản xuất (PPI) của Mỹ tăng nhẹ trong tháng 7, một diễn biến ngoài dự báo. Trước đó, số liệu công bố hôm thứ Năm cho thấy chỉ số giá tiêu dùng (CPI) của Mỹ tiếp tục xu hướng giảm nhẹ, nhưng CPI lõi còn cao dai dẳng.

Theo dữ liệu từ công cụ FedWatch của sàn giao dịch CME, thị trường đang đặt cược khả năng 89% Fed không tăng lãi suất trong cuộc họp tháng 9. Thi trường cũng nghiêng về khả năng Fed không có thêm đợt tăng lãi suất nào trong thời gian còn lại của năm nay.

Một báo cáo của ngân hàng ANZ nhận định rằng số liệu lạm phát cùng số liệu về thị trường lao động gần đây phản ánh khả năng Fed giữ nguyên lãi suất trong cuộc họp tháng 9. Tuy nhiên, báo cáo lưu ý rằng cuộc họp tới của Fed sẽ diễn ra sau các báo cáo CPI và việc làm tháng 8.

Cũng theo báo cáo này, tình hình sức khoẻ của nền kinh tế Mỹ còn được thể hiện qua báo cáo doanh thu bán lẻ tháng 7, dự kiến công bố trong tuần này. Xu hướng tăng gần đây của giá xăng dầu và điều kiện tín dụng thắt chặt hơn được cho là gây ra những ảnh hưởng bất lợi đối với tiêu dùng.

Trong một báo cáo công bố vào cuối tuần vừa rồi, ngân hàng Goldman Sachs dự báo phải đến tháng 6/2024 Fed mới bắt đầu cắt giảm lãi suất, và sẽ cắt giảm với tốc độ từ tốn, chỉ 0,25 điểm phần trăm mỗi lần. “Việc Fed cắt giảm lãi suất trong dự báo của chúng tôi xuất phát từ mong muốn bình thường hoá lãi suất từ mức độ thắt chặt, một khi lạm phát giảm về gần ngưỡng mục tiêu”, nhóm chuyên gia kinh tế của Goldman Sachs nhận định.

Goldman Sachs cũng cho rằng Fed sẽ không có thêm đợt tăng lãi suất nào trong năm nay.

Trong khi đó, giới chức Fed vẫn giữ quan điểm cho rằng còn quá sớm để nói đến việc dừng tăng lãi suất hay giảm lãi suất. Phát biểu trong tuần vừa rồi, Chủ tịch Fed chi nhánh San Fracisco, bà Mary Daly, nói rằng lạm phát cần giảm thêm để bà có thể tin chắc rằng Fed đã tăng lãi suất tới mức đủ.

Trong bối cảnh như vậy, đồng USD duy trì xu hướng tăng, gây áp lực giảm lên đồng Yên và nhiều đồng tiền khác.

1 tháng trở lại đây, chỉ số Dollar Index đã tăng khoảng 3,3%.

Phiên sáng 14/8, chỉ số Dollar Index đo sức mạnh đồng USD so với một rổ gồm 6 đồng tiền chủ chốt tăng gần 0,8%, đạt mức 102,94 điểm, cao nhất kể từ hôm 7/7. Tính từ đầu tháng tới nay, Dollar Index đã tăng 1%.

Nguồn: TBKTVN