Các ngân hàng trung ương châu Á xoay đủ cách ứng phó với đồng USD mạnh

Ngân hàng trung ương các nền kinh tế mới nổi ở châu Á đang sáng tạo ra nhiều cách để bảo vệ tỷ giá đồng nội tệ trước áp lực mất giá từ nỗi lo Mỹ giữ lãi suất cao hơn lâu hơn và tâm lý ham thích rủi ro của nhà đầu tư giảm sút vì căng thẳng địa chính trị gia tăng. Những phương thức mới này đều nhằm giúp hỗ trợ tỷ giá đồng nội tệ mà không gây tổn thất dự trữ ngoại hối.

Hiện nay, các đồng tiền ở châu Á đang ở vào một vị thế rất dễ tổn thương trước rủi ro dòng vốn chảy đi, bởi lẽ lãi suất cơ bản của các nền kinh tế trong khu vực nhìn chung đang thấp hơn so với ở các nền kinh tế mới nổi khác, dẫn tới khoảng cách lãi suất rộng hơn nếu so với Mỹ.

Theo hãng tin Bloomberg, các nhà hoạch định chính sách của các nền kinh tế mới nổi châu Á đã nghĩ ra một số cách để ứng phó với thách thức này. Trong tháng này, giới chức Ấn Độ cho biết sẽ phát hành thêm trái phiếu để hút bớt tiền mặt nội tệ, qua đó củng cố sức mạnh cho đồng rupee. Hồi tháng 9, giới chức Indonesia bắt đầu phát hành một loại nợ mới để thu hút dòng vốn chảy vào nước này nhằm hỗ trợ tỷ giá đồng rupiah. Trung Quốc đang phát hành một lượng lớn kỷ lục trái phiếu nội tệ tại thị trường nước ngoài để làm tăng nhu cầu Nhân dân tệ.

BẢO VỆ TỶ GIÁ MÀ KHÔNG TỐN DỰ TRỮ

Theo chiến lược gia Eddi Cheung của ngân hàng đầu tư Credit Agricole CIB ở Hồng Kông, việc Indonesia và Ấn Độ phát hành thêm trái phiếu để thu hút dòng vốn “là một cách mới để có thể bảo vệ đồng nội tệ mà không phải dùng tới dự trữ ngoại hối”. Trái phiếu của các quốc gia này có mức lợi suất cao hơn so với trái phiếu của nhiều nền kinh tế mới nổi khác cũng như trái phiếu kho bạc Mỹ.

“Tôi nghĩ đây là một cách làm khá thông minh”, ông Cheung nhận định.

Việc sử dụng những cách thức sáng tạo để bảo vệ tỷ giá là một cách để các nhà hoạch định chính sách tiền tệ châu Á tránh rơi vào thế tiến thoái lưỡng nan khi phải lựa chọn giữa chấp nhận để đồng nội tệ mất giá, hoặc bảo vệ đồng nội tệ bằng cách “đốt” dự trữ ngoại hối, hoặc tăng lãi suất và chấp nhận bóp nghẹt tăng trưởng kinh tế.

Chỉ số Dollar Index, một thước đo sức mạnh đồng USD so với một rổ gồm 6 đồng tiền chủ chốt khác, đã tăng 6% kể từ mức thấp thiết lập vào tháng 7. Xu hướng tăng này dựa trên đặt cược trên thị trường tài chính rằng lạm phát cao dai dẳng ở Mỹ và sự vững vàng của nền kinh tế Mỹ sẽ buộc Cục Dự trữ Liên bang Mỹ (Fed) phải giữ lãi suất cao hơn lâu hơn. Ngoài ra, chiến tranh Nga-Ukraine và xung đột Israel-Hamas gần đây cũng đẩy giá dầu thô tăng cao và làm gia tăng nhu cầu của nhà đầu tư đối với đồng USD với tư cách một tài sản an toàn.

Dự trữ ngoại hối của Ấn Độ giảm là một dấu hiệu cho thấy Ngân hàng Trung ương Ấn Độ (RBI) năm nay đã phải rút dự trữ để hậu thuẫn tỷ giá đồng nội tệ. Tại một cuộc họp vào hôm 6/10, các nhà hoạch định chính sách Ấn Độ tuyên bố kế hoạch bán trái phiếu để hút bớt tiền mặt nội tệ và hỗ trợ thêm cho tỷ giá đồng nội tệ thông qua đẩy lợi suất trái phiếu chính phủ nước này lên cao hơn.

Biện pháp mà Ấn Độ triển khai đến hiện tại đã khá thành công, thể hiện qua việc tỷ giá đồng Rupee gần như không thay đổi so với đầu năm, trong khi đồng tiền của hầu hết các nền kinh tế mới nổi khác ở châu Á mất giá.

Ngân hàng Trung ương Indonesia cũng đã bắt đầu bán loại trái phiếu có tên Bank Indonesia Rupiah Securites (SRBI) từ giữa tháng 9, nhằm mục đích thu hút thêm dòng vốn chảy vào nước này. Việc phát hành trái phiếu này diễn ra sau khi khối ngoại bán ròng 1,1 tỷ USD trái phiếu Indonesia trong tháng 9, mức bán ròng mạnh nhất trong khoảng 1 năm.

Biện pháp của Ấn Độ và Indonesia “là sự bổ sung rất sáng tạo để hỗ trợ tỷ giá đồng nội tệ, bên cạnh việc cân nhắc sử dụng thận trọng dự trữ ngoại hối” - trưởng chiến lược Vishnu Varathan của ngân hàng Mizuho ở Singapore nhận định. “Nhất là khi việc rút dự trữ ngoại hối để bảo vệ tỷ giá là một con dao hai lưỡi, có thể châm ngòi cho một cuộc bán tháo nếu dẫn tới lo ngại về sự ‘đốt tiền’ quá mức của ngân hàng trung ương”, ông Varathan nhấn mạnh.

DỰ TRỮ NGOẠI HỐI CỦA CÁC NỀN KINH TẾ CHÂU Á ĐANG DỒI DÀO

Về phần mình, Trung Quốc đang triển khai đồng thời nhiều biện pháp để bảo vệ tỷ giá. Chính phủ Trung Quốc tuần này tuyên bố phát hành 26 tỷ nhân dân tệ, tương đương 3,6 tỷ USD, trái phiếu quốc tế bằng nhân dân tệ trong quý 4, nâng tổng mức phát hành của năm nay lên con số kỷ lục 55 tỷ nhân dân tệ. Nhà đầu tư coi mục đích chính của việc phát hành này là hỗ trợ tỷ giá nhân dân tệ bằng cách tăng nhu cầu đối với nhân dân tệ.

Tháng trước, Ngân hàng Trung ương Trung Quốc (PBOC) có động thái can thiệp vào thị trường tiền tệ ngoài đại lục bằng cách tăng lãi suất các khoản vay qua đêm bằng nhân dân tệ giữa các ngân hàng ở Hồng Kông. Cách này nhằm khiến cho việc đặt cược vào sự mất giá của nhân dân tệ trở nên khó khăn hơn.

Dù sáng tạo, các biện pháp bảo vệ tỷ giá kể trên cũng có cái giá đi kèm. Trong trường hợp Trung Quốc, nhà đầu nắm giữ trái phiếu Trung Quốc nhận thấy việc phòng hộ (hedge) trở nên khó khăn hơn vì lãi suất cho vay qua đêm tăng.

“Đột nhiên, trái phiếu Trung Quốc không còn hấp dẫn với chúng tôi nữa vì PBOC bất ngờ tăng lãi suất. Nếu không phòng hộ được, nhà đầu tư sẽ cảm thấy lo lắng về tỷ giá, và chẳng có lý do gì họ lại đi nắm giữ đồng tiền đó nữa”, nhà quản lý tài sản Robert Samson của Nikko Asset Management ở Singapore phát biểu.

Dù vậy, các biện pháp bảo vệ tỷ giá kể trên - tuy không thể thay thế hoàn toàn việc dùng dự trữ ngoại hối - vẫn giúp giảm bớt lượng dự trữ ngoại hối mà ngân hàng trung ương phải “đốt” để giữ đồng nội tệ trước áp lực mất giá.

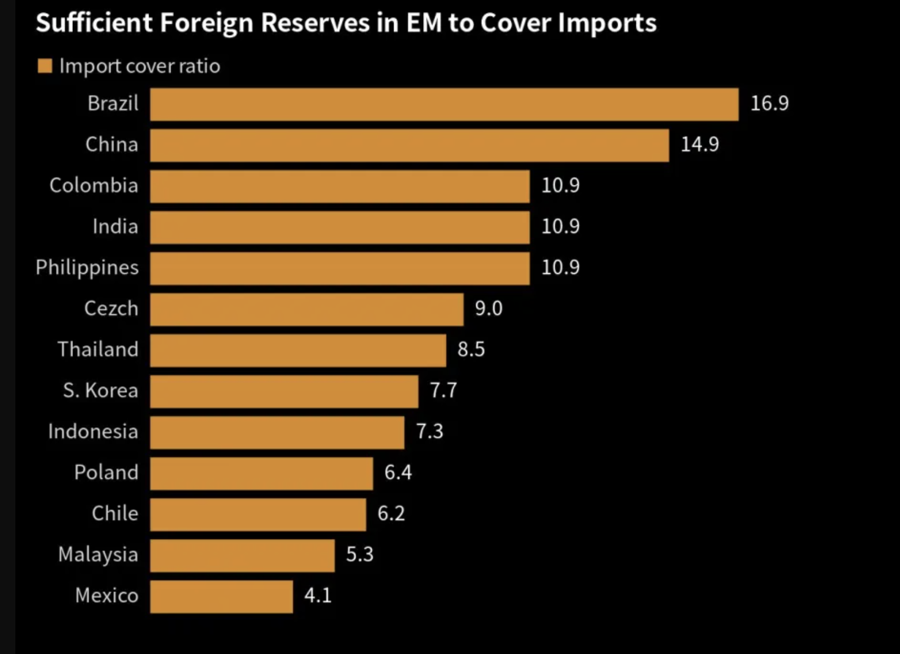

Hiện tại, ngân hàng trung ương của hầu hết các nền kinh tế mới nổi ở châu Á đều có mức dự trữ ngoại hối đảm bảo trang trải cao hơn nhiều so với 3 tháng nhập khẩu - một tiêu chuẩn tối thiểu truyền thống về mức đủ dự trữ ngoại hối của một quốc gia.

Số tháng nhập khẩu mà dự trữ ngoại hối đủ đáp ứng của một số nền kinh tế mới nổi. Đơn vị: tháng - Nguồn: Bloomberg.

“Mức dự trữ ngoại hối hiện tại không phải là một mối lo ở hầu hết các nước châu Á. Mỗi nước có một mức dự trữ khác nhau, nhưng tựu chung đều cao hơn nhiều so với tiêu chuẩn”, trưởng chiến lược thị trường châu Á của ngân hàng JPMorgan Chase ở Singapore, ông Arindam Sandilya, nhấn mạnh.

Nguồn: TBKTVN