Fed tăng lãi suất, phát tín hiệu sắp kết thúc chu kỳ thắt chặt tiền tệ

Nâng lãi suất lần thứ 9 kể từ tháng 3/2023, Uỷ ban Thị trường mở Liên bang (FOMC) - bộ phận ra quyết định lãi suất trong Fed - nói rằng việc tăng lãi suất trong tương lai không phải là điều chắc chắn và sẽ phụ thuộc nhiều vào các số liệu kinh tế trong thời gian tới.

“Uỷ ban sẽ theo sát các thông tin tiếp theo và đánh giá hàm ý đối với chính sách tiền tệ. Uỷ ban dự kiến rằng việc làm chắc thêm thêm chính sách có thể là phù hợp để giữ một trạng thái chính sách tiền tệ đủ thắt chặt nhằm đưa lạm phát về mức 2% theo thời gian”, tuyên bố sau cuộc họp của FOMC có đoạn viết. Phần này là điểm khác biệt so với tuyên bố của những lần họp trước, khi FOMC nói rằng “tiếp tục tăng lãi suất” là phù hợp để kéo lạm phát xuống.

ÔNG POWELL NÓI GÌ KHIẾN THỊ TRƯỜNG LO LẮNG?

Phát biểu tại họp báo sau khi kết thúc cuộc họp của Fed, Chủ tịch Jerome Powell đưa ra những phát biểu hàm ý rằng Fed có thể đang tiến gần tới đoạn kết của chu kỳ thắt thặt, nhưng ông cũng nói rằng cuộc chiến chống lạm phát chưa thể sớm kết thúc. “Tiến trình đưa lạm phát về ngưỡng 2% là một chặng đường dài để đi và có thể còn gập ghềnh”, nhà lãnh đạo ngân hàng trung ương quyền lực nhất thế giới phát biểu.

Ngoài ra, ông Powell cũng thừa nhận rằng những sự kiện gần đây trong hệ thống ngân hàng có thể khiến các điều kiện tín dụng thắt chặt hơn, và đó có thể chính là là lý do vì sao giọng điệu của Fed sau cuộc họp này trở nên mềm mỏng hơn so với trước.

Dù vậy, ông Powell nhấn mạnh rằng thị trường đang tính đến điều ngược lại, rằng “giảm lãi suất là chuyện không nằm trong kịch bản chính của chúng tôi” trong thời gian còn lại của năm 2023.

Thị trường chứng khoán Mỹ đã tăng điểm sau khi quyết định của Fed được công bố, nhưng chuyển sang bán tháo sau phát biểu của ông Powell.

“Hệ thống ngân hàng Mỹ hiện tại khoẻ mạnh và vững vàng. Các diễn biến gần đây có thể dẫn tới điều kiện tín dụng thắt chặt hơn đối với hộ gia đình và doanh nghiệp, đồng thời gây sức ép lên hoạt động kinh tế, tuyển dụng và lạm phát. Mức độ của những ảnh hưởng này là không chắc chắn. Uỷ ban vẫn rất chú ý đến các rủi ro lạm phát”, tuyên bố của FOMC viết.

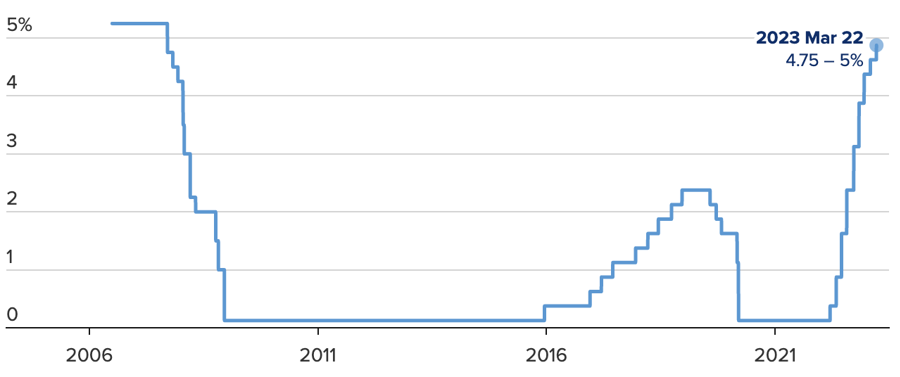

Diễn biến lãi suất quỹ liên bang của Fed kể từ tháng 7/2006 - Nguồn: CNBC.

Tại cuộc họp báo, ông Powell nói FOMC đã tính đến việc dừng tăng lãi suất do khủng hoảng ngân hàng, nhưng cuối cùng 100% thành viên của uỷ ban nhất trí tăng lãi suất trên cơ sở các số liệu lạm phát và việc làm mới nhất đều mạnh.

“Chúng tôi cam kết lập lại ổn định giá cả và tất cả các chứng cứ hiện có đều nói lên rằng công chúng tin tưởng chúng tôi sẽ làm được việc đó, nghĩa là dần đưa lạm phát về 2%. Việc quan trọng là chúng tôi cần tự tin vào những gì mình làm cũng như những gì mình nói”, ông Powell phát biểu.

CÁC DỰ BÁO KINH TẾ MỚI NHẤT CỦA FED

Với bước nhảy 0,25 điểm phần trăm, mức tăng không nằm ngoài dự báo của thị trường, lãi suất quỹ liên bang (fed funds rate) tăng lên mức 4,75-5%.

Dự báo bình quân mà các quan chức FOMC đưa ra trong lần họp này cho thấy lãi suất sẽ đạt đỉnh ở 5,1%, không thay đổi so với lần dự báo hồi tháng 12 năm ngoái. Mức lãi suất đỉnh dự kiến này là dấu hiệu cho thấy phần đông các nhà hoạch định chính sách tiền tệ trong Fed cho rằng lãi suất sẽ chỉ tăng thêm một lần nữa trước khi dừng.

Uỷ ban cũng dự báo Fed cắt giảm lãi suất tổng cộng 0,8 điểm phần trăm trong năm 2024 và 1,2 điểm phần trăm trong năm 2025.

Cuộc họp lần này của Fed có tầm quan trọng hơn bình thường đối với thị trường toàn cầu, vì cuộc khủng hoảng ngân hàng đặt Fed vào thế khó giữa hai nhiệm vụ trái chiều là chống lạm phát và ổn định tài chính.

Đầu tháng này, ông Powell phát tín hiệu rằng Fed có thể phải cứng rắn hơn để chống lạm phát - một tín hiệu mà giới phân tích xem có thể là bước nhảy lãi suất 0,5 điểm phần trăm trong cuộc họp tháng 3 và sẽ giữ lãi suất ở mức cao trong thời gian lâu hơn. Nhưng cuộc khủng hoảng ngân hàng bất ngờ nổ ra đã khiến thị trường đi đến đánh giá rằng Fed sẽ chuyển sang cắt giảm lãi suất sớm hơn.

Các kinh tế mà FOMC đưa ra trong lần họp này, gồm dự báo về lạm phát, thất nghiệp và tăng trưởng tổng sản phẩm trong nước (GDP) cho thấy đường đi lãi suất trong thời gian tới sẽ có nhiều khó lường. Các thành viên dự báo lạm phát cả năm nay là 3,3%, tăng so với mức 3,1% đưa ra hồi tháng 12 năm ngoái. Thất nghiệp được dự báo ở mức 4,5%, từ 4,6% của lần dự báo trước; trong khi tăng trưởng GDP cả năm được dự chỉ đạt 0,4%.

Các dự báo này đưa ra trên một bức nền đầy biến động.

Các số liệu lạm phát ở Mỹ cuối năm 2022 đã dịu đi, nhưng gần đây lại tăng lên. Chỉ số giá tiêu dùng cá nhân (PCE), thước đo lạm phát được Fed ưa chuộng, tăng 0,6% trong tháng 1 và tăng 5,4% so với cùng kỳ năm ngoái; PCE lõi tăng 4,7% so với cùng kỳ năm ngoái. Các mức tăng cả năm này đều vượt xa mục tiêu lạm phát 2% của Fed.

Tuy nhiên, nếu Fed tăng lãi suất mạnh hơn, thanh khoản càng thắt chặt hơn nữa, cuộc khủng hoảng ngân hàng có thể trở nên trầm trọng hơn, đẩy cao nguy cơ xảy ra khủng hoảng tài chính.

Các ngân hàng lớn ở Mỹ hiện nay được đánh giá là đủ vốn, các ngân hàng nhỏ hơn đang ở trong tình trạng thiếu thanh khoản do lãi suất tăng nhanh khiến các khoản đầu tư dài hạn của họ mất giá trị. Chẳng hạn, ngân hàng Silicon Valley Bank (SVB) trước khi “sập tiệm” đã phải bán trái phiếu từ danh mục đầu tư của mình với mức giá thua lỗ, dẫn tới một cuộc khủng hoảng niềm tin.

Fed và các cơ quan chức năng khác của Mỹ đã vào cuộc bằng các biện pháp khẩn cấp để ổn định tình hình, nhưng giới đầu tư vẫn còn nhiều lo ngại về mức độ tổn thất tiềm tàng trong các ngân hàng khu vực.

Cùng với đó, nguy cơ suy thoái kinh tế Mỹ vẫn còn vì hiệu ứng của các đợt tăng lãi suất vẫn chưa được phản ánh hết vào nền kinh tế. Một chỉ số của Fed chi nhánh New York hồi cuối tháng 2 phản ánh khả năng xảy ra suy thoái trong vòng 12 tháng tới là khoảng 55%.

Tuy nhiên, công cụ theo dõi GDP của Fed chi nhánh Atlanta dự báo tăng trưởng GDP quý 1 đạt mức 3,2%. Người tiêu dùng Mỹ vẫn chi tiêu, dù tiêu bằng thẻ tín dụng đang tăng lên, và tỷ lệ thất nghiệp đang ở mức thấp 3,6% do tăng trưởng việc làm vẫn diễn ra mạnh mẽ.

Nguồn: TBKTVN