Ngành nước đua M&A

Dù nhu cầu tiêu thụ nước chỉ tăng trưởng ổn định ở mức 5-8% hằng năm, nhưng theo SSI Research, các công ty cấp nước có tiềm lực tài chính và kinh nghiệm trong ngành có thể đạt mức tăng trưởng cao hơn trung bình ngành thông qua M&A.

Gần đây nhất, Công ty Cổ phần Nước - Môi trường Bình Dương (Biwase, mã BWE) mua lại 2 công ty cấp nước tại Cần Thơ. 2 thương vụ mua lại 48,86% cổ phần của Cấp nước Cần Thơ 2 với giá 3 triệu USD và 24,64% cổ phần của Cấp thoát nước Cần Thơ với giá 6,2 triệu USD cho phép Biwase mở rộng kinh doanh tại thành phố lớn nhất đồng bằng sông Cửu Long, theo Global Water Intelligence.

Xu hướng sáp nhập ngành

Xu hướng này đã diễn ra mạnh mẽ trong năm 2022 khi những doanh nghiệp lớn như DNP Water tiếp tục mở rộng các nhà máy nước trên địa bàn, Tập đoàn REE thì vẫn duy trì đầu tư vào các nhà máy nước tại TP.HCM.

Tại đại hội đồng cổ đông năm 2022, Tổng Giám đốc REE, ông Nguyễn Thanh Hải cho biết REE tiếp tục chiến lược mở rộng kinh doanh ngành nước thông qua việc tìm kiếm cơ hội M&A các nhà máy sản xuất và cấp nước.

Không dừng lại, đầu tháng 2/2023, Biwase tiếp tục thông qua chủ trương đầu tư mua cổ phần của 5 công ty hoạt động trong lĩnh vực nước. Tỉ lệ sở hữu dự kiến từ 50-100%, bao gồm các Công ty Cổ phần Đầu tư Hạ tầng nước DNP Long An, Công trình Đô thị Châu Thành, Công trình Đô thị Cần Giuộc, Nước và Môi trường Bằng Tâm và Đầu tư Hạ tầng nước DNP Quảng Bình.

Cuộc chạy đua khiến Global Water Intelligence gọi Việt Nam là trung tâm của thị trường M&A nước ở châu Á. Ông Nguyễn Ngọc Điệp, Chủ tịch Hội Cấp thoát nước Việt Nam, cho biết: “Ngành nước có đặc thù là mỗi một đơn vị cấp thoát nước ở trên một địa bàn, không cạnh tranh chồng lấn. Do đó, mỗi đơn vị cấp nước có rất nhiều kinh nghiệm về mô hình tổ chức, công nghệ và về con người”.

|

Đồng quan điểm, SSI Research cho rằng: “Các công ty có hệ thống phân phối nước được sự quản lý của Ủy ban Nhân dân tỉnh, điều này đồng nghĩa với việc các công ty này độc quyền phân phối”.

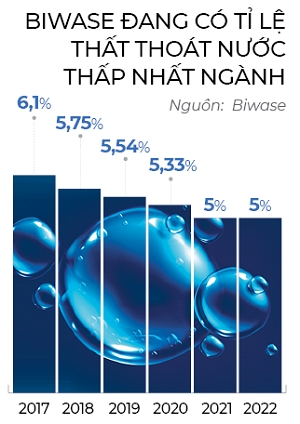

Do đó, rất khó để một doanh nghiệp nước đang hoạt động ở địa bàn này có thể mở rộng và xây dựng hệ thống ở một địa bàn khác. Các doanh nghiệp lớn sau khi phát triển hết dung lượng thị trường địa phương, thường sẽ phải tiến hành M&A các công ty ở tỉnh, thành khác để tiếp tục tăng trưởng, đồng thời chuyển giao khả năng quản lý thất thoát nước ở mức thấp của mình sang các doanh nghiệp M&A đó.

Một lý do khác là đặc thù đầu tư ngành nước ban đầu khá nặng. Ông Nguyễn Văn Thiền, Chủ tịch Hội đồng Quản trị Biwase, phân tích: “Cấp thoát nước, môi trường là ngành kinh tế hạ tầng kỹ thuật đòi hỏi vốn đầu tư lớn, thời gian khai thác và phát sinh lợi nhuận chậm so với các ngành thương mại, dịch vụ”.

Hầm trú ẩn bị lãng quên

Không nhiều nhà đầu tư để ý rằng hầu hết cổ phiếu ngành nước đã chiến thắng thuyết phục chỉ số VN-Index trong năm 2022. Chẳng hạn, cổ phiếu BWE tăng 15,4%, TDM của Nước Thủ Dầu Một tăng 4,4%, BDW của Cấp thoát nước Bình Định tăng gần 50%, đặc biệt LAW của Cấp thoát nước Long An tăng tới 173%, trong khi thị trường chung lao dốc không phanh. Tính chung cổ phiếu ngành nước đã tăng 7% trong năm 2022, vượt trội 39% so với VN-Index.

Trong bối cảnh nhiều ngành nghề bắt đầu phản ánh khó khăn, cổ phiếu ngành nước được kỳ vọng trở thành hầm trú ẩn khi đặc thù kinh doanh mang tính thiết yếu, không biến động bởi lãi suất, đặc biệt giá nước tăng hằng năm có khả năng chống chọi với lạm phát. Chưa kể phần lớn các công ty nước đều có chính sách chi trả cổ tức rất hậu hĩnh.

|

|

Theo mô hình tăng trưởng M&A, những người chơi lớn trong ngành như Biwase và Nước Thủ Dầu Một vẫn kỳ vọng tiếp tục tăng trưởng trong tương lai. Nhất là khi địa bàn hoạt động chính của Biwase và Nước Thủ Dầu Một là Bình Dương vẫn còn nhiều tiềm năng. Ông Nguyễn Văn Thiền của Biwase cho biết: “Thời gian gần đây một số nhà đầu tư đã bán bớt cổ phiếu BWE trong khi tiềm năng, triển vọng tăng trưởng ngành nước Bình Dương là rất lớn”.

Hơn nữa, xu hướng chuyển dịch chuỗi cung ứng toàn cầu và lợi thế về chi phí của khu công nghiệp tại Việt Nam vẫn là điểm tựa lớn cho các doanh nghiệp kinh doanh nước.

“Tiềm năng, triển vọng của ngành nước, môi trường luôn song hành với năng lực thu hút đầu tư và chỉ số tăng trưởng GRDP của tỉnh và khu vực. Bình Dương là tỉnh đứng thứ 2 cả nước về thu hút đầu tư nước ngoài, nhiều dự án tỉ USD đang triển khai như Khu công nghiệp VSIP II, III, Tập đoàn Lego, các khu đô thị, công nghiệp...”, ông Thiền cho biết thêm.

Trong khi đó, đối với TDM, một cổ phiếu nước khác mà SSI Research khuyến nghị theo dõi, do mức tiêu thụ nước ổn định (tăng trưởng khoảng 10% so với cùng kỳ) ở khu vực Dĩ An và Bàu Bàng, tỉ lệ đòn bẩy của Nước Thủ Dầu Một rất thấp với tỉ lệ nợ trên vốn chủ sở hữu chỉ ở mức 0,12 lần.

Ngoài ra, Nước Thủ Dầu Một còn có động lực tăng trưởng từ thương vụ M&A với Công ty Cổ phần Cấp nước Cần Thơ từ năm 2023, theo đó SSI dự phóng lợi nhuận sau thuế năm 2023 của Nước Thủ Dầu Một sẽ tăng trưởng trưởng 38% so với cùng kỳ nhờ tăng trưởng hữu cơ và nhận khoản chi trả cổ tức từ Biwase.

Nguồn: TBKTVN